|

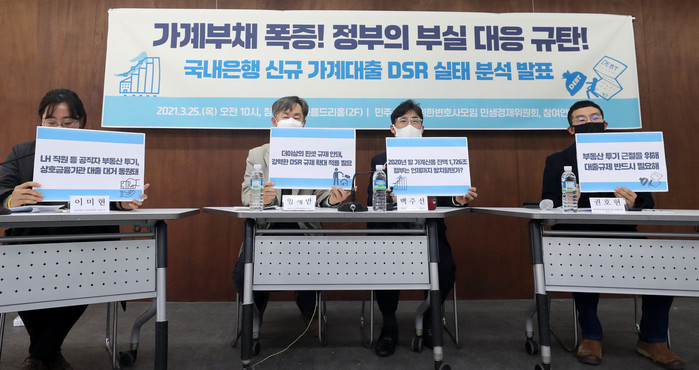

| ▲참여연대·민변 민생경제위원회 관계자들이 25일 오전 서울 종로구 참여연대에서 가계부채 폭증 정부의 부실 대응 규탄 기자회견을 열고 구호를 외치고 있다. (공동취재사진, 뉴시스) |

수입에 비해 과도한 금융비용을 안고 있는 한계차주에 대한 정부의 정밀한 정책이 요청된다.

이른바 고위험채무자 대책이다.

한국은행·금융위원회는 지난 2월 말 기준 은행의 가계대출 잔액이 1003조 513억 원을 기록했다고 밝혔다. 전월 대비 6조 7000억 원 증가한 수준이다.

2월 증가액 기준으로 지난해 2월(9조 3000억 원) 이후 역대 두 번째로 큰 증가 폭이다.

은행 가계대출이 1000조 원을 넘어선 것은 한은의 통계 작성 이래 처음이다.

집값 폭등에 따라 20·30세대까지 내 집을 장만하기 위한 ‘영끌’ 대출에 나서고, 주식투자 열풍으로 ‘빚투’까지 만연한 결과 빚은 눈덩이처럼 불어난 것이다. 가계부채 급증은 경제의 적신호다.

코로나19 사태 장기화로 불황의 수렁에 빠졌음에도 가계 빚만 잔뜩 늘어나는 것은 언제 터질지 모를 시한폭탄을 안고 있는 것이나 다름없다.

2월 말 기준으로 기업의 은행 원화 대출 잔액은 995조 3000억 원으로 1월보다 8조 9000억 원 늘었다.

중소기업 대출은 개인사업자 대출 4조 1000억 원을 포함해 한 달 새 8조 4000억 원 급증하면서 2월 기준으로 역대 최대 규모로 늘었다.

미국 중앙은행인 연방준비제도(연준)는 2023년 말까지 제로금리 정책을 고수하겠다는 뜻을 거듭 밝히고 있지만 시장은 이를 못 미더워 하고 있다.

연준이 올해 미국 경제성장률을 작년 말 전망치보다 2.3%포인트 높은 6.5%로 높여 잡으면서도 인플레이션 위험을 대수롭지 않게 여기는 것은 앞뒤가 맞지 않는다.

브라질과 러시아, 터키를 비롯한 신흥국 중앙은행들은 이미 잇따라 기준금리를 올리고 있음을 주목해야 한다.

한국도 안전지대가 아니다. 작년 말까지만 해도 1.7%대에 머물렀던 10년 만기 국고채 수익률은 최근 2.1%대로 올랐지 않은가.

금리가 뛰면 특히 빚을 내 주식과 부동산을 산 투자자들은 버티기 어렵게 된다. 하지만 이러한 위험에 대한 정책 당국의 대응은 너무나 안이하다.

한국은행이 자산시장 과열을 우려하는 목소리를 내기는 했지만 이렇다 할 정책 대응은 사실상 전무하다. 더 늦기 전에 관련 부처들이 팀을 꾸려 종합대책을 마련해야 할 때다.

이 같은 상황에서 대출금리가 1% 상승할 경우 고위험 가구 비중은 3.5%로 증가하게 된다.

특히 소득향상, 서민금융, 채무조정ㆍ신용회복 등 저소득층 한계가구를 위한 3각축 대책 마련과 자영업자 한계가구를 대상으로 동종업종의 과다경쟁 완화 및 부채구조를 개선하는 데 힘써야겠다.

[저작권자ⓒ 세계로컬타임즈. 무단전재-재배포 금지]